この記事は、中小企業診断士一次試験におけるファイナンス分野の攻略記事です。概要については、こちらをご覧ください。

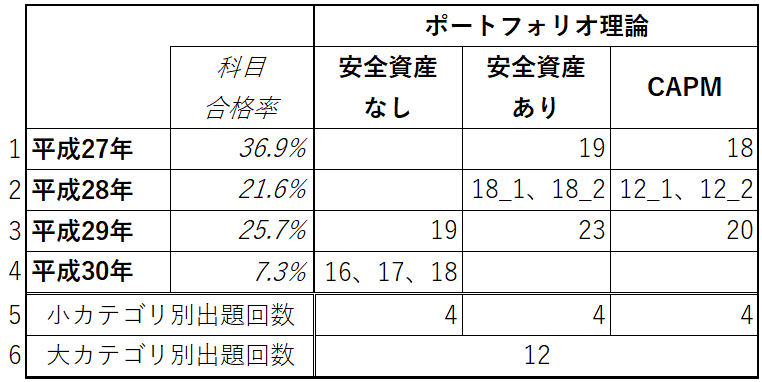

今日のテーマは、ポートフォリオ理論です。初めにこの範囲の平成27~30年の出題を確認します。

割とまんべんなく出題されていますね。なのでまんべんなく勉強しましょうw

因みに、診断士試験の問題がサクサク解けることが目的なので、厳密性は多少犠牲にしています(一応、元金融のプロによる執筆なので、可能な限り正確には書いたつもりです)。ご理解ください。

安全資産なし

さて、早速問題を解いていきましょう。なお、設問文はがっつり変えてます(一応著作権が気になったので…)。

平成30年 第17問(大幅改題)

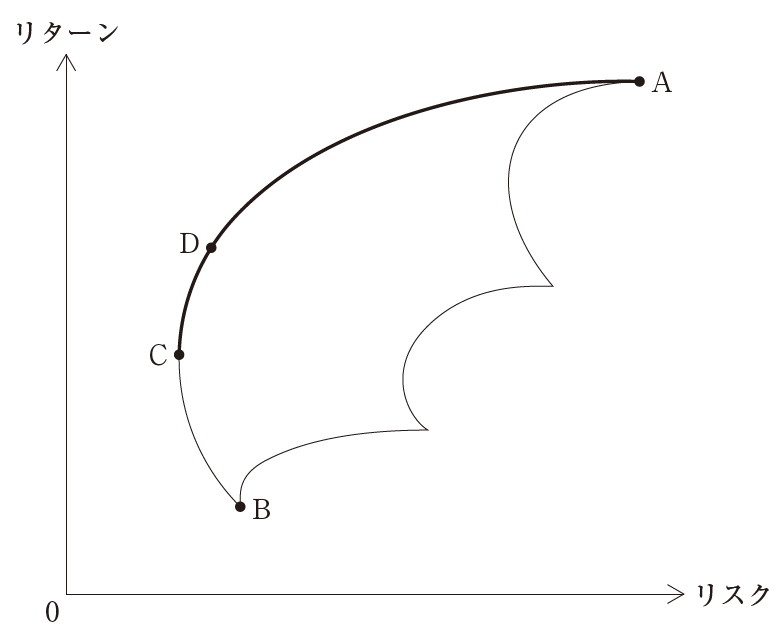

以下の図のように、危険資産のみからなるポートフォリオ集合のうち、曲線ABと曲線ACの名称を答えよ。

安全資産なしの2資産ポートフォリオに関する簡単なセツメイ1

まず、簡単にセットアップを確認します。あなたは2つのリスク資産であるAとBを持っています。リスク資産という言葉の意味は、文字通りリスクがある(つまり、実際のリターンが変化し得る)ことを意味しており、リスク資産の対義語が安全資産と考えて差し支えないでしょう。

上の図を見る限り、Aの方がリターンもリスクもBよりも高いですよね?

一般に、2つのリスク性資産を有することで、トータルのリスクを下げることができます。これを分散効果といいます。

以下の事実を押さえてください。

- Aを100%、Bを0%持った場合、トータルのリスク・リターンはAに一致。

- Aを0%、Bを100%持った場合、トータルのリスク・リターンはBに一致。

- Aをw%、Bを(100-w)%持った場合、トータルのリスク・リターンは曲線AB上(但しAとBを除く)のある点に一致。

例えば、Aを40%、Bを60%持った場合、トータルのリスク・リターンはDになったとしましょう。もう少し、Bの比率を高めれば、さらにリスクを減らせそうです(その分、リターンも下がりますが)。

仮に、Aを30%、Bを70%持った場合、トータルのリスク・リターンがCになったとします。この点は特別な点です。なぜなら、曲線AB上で最もリスクが低いことが見て取れるから。Cには名前がついていて、最小分散ポートフォリオと呼びます。

最小分散ポートフォリオって、実はすごいことがわかります?なぜなら、Bだけを持った場合と比べて、リターンが増えている(これはAを持ったので当たり前)だけでなく、リスクも抑制されていますね!これが分散効果です!

因みに、もう少しBの保有比率を高める人はおろかです。例えば、Aを20%、Bを80%持った場合は、曲線CBのどこかの点にトータルのリスク・リターンは一致しそうですよね?でも曲線CB上の点だと、最小分散ポートフォリオのC点と比べて、リターンが下がっているのにもかかわらず、リスクは高まっています。なので、曲線CBは投資対象になりません(投資できるけど、あほらしいからしないということ)。つまり、まともな人は投資できる曲線AB上のうち、曲線AC上のどこかに投資するということです。

さて、問題の答えです。

- 曲線AB:投資機会集合

- 曲線AC:有効フロンティア(効率的フロンティア)

平成29年 第19問(改題)

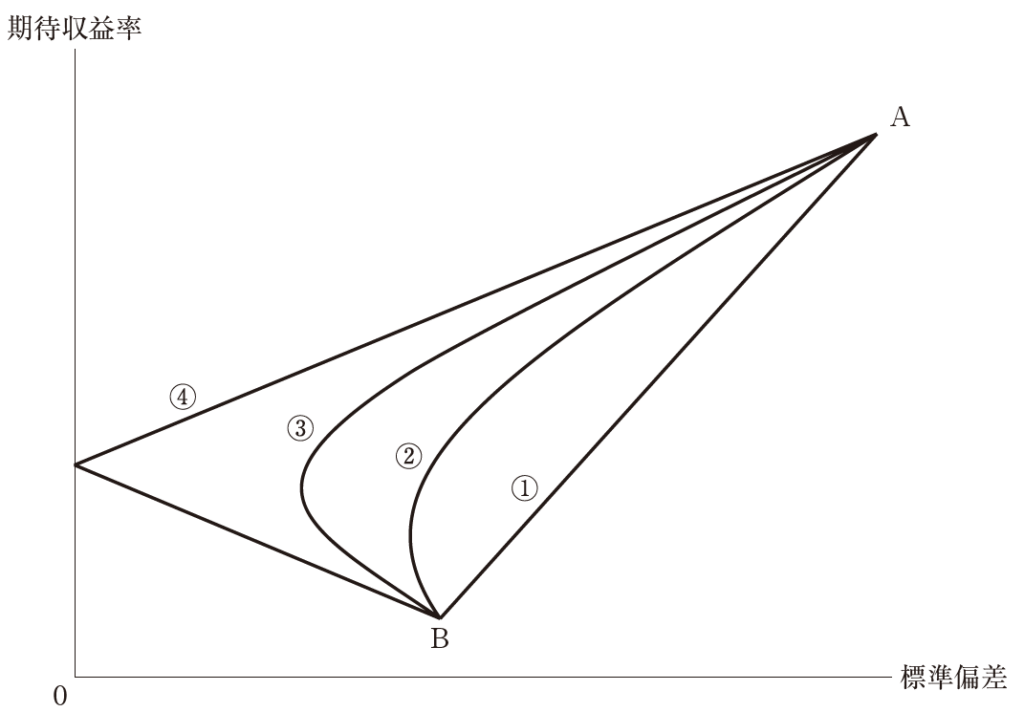

以下の図で2資産の相関係数が-1であるケースはどれか。

安全資産なしの2資産ポートフォリオに関する簡単なセツメイ2

先ほど、分散効果について、説明しましたが、少し補足します。

以下の事実だけ押さえてください。

- 2資産の相関係数が1:投資機会集合は直線ABとなり、分散効果は働かない(最小分散ポートフォリオは存在しない)。

- 2資産の相関係数が-1から1:投資機会集合は双曲線ACBとなる。

- 2資産の相関係数が-1:投資機会集合は折れ線ACBとなり、分散効果は最大(トータルリスクを0にできる!!)。

よって、答えは④ですね。

ひとまず、ここまでの内容をストーリーまで含めて確実に頭に叩き込んでください!ちなみに、分散効果の結果として、トータルリターンとリスクがどうなるかについては、こちらの記事をご参照ください。

また、万全を期して試験に臨みたい方は、本記事では扱わなかった平成30年第16問にも取り組みましょう!(一度経験すれば十分です)

安全資産あり

安全資産がある場合についても、問題を解いていきましょう。なお、設問文はやはりがっつり変えてます(一応著作権が気になったので…)。

平成28年 第18問(大幅改題)

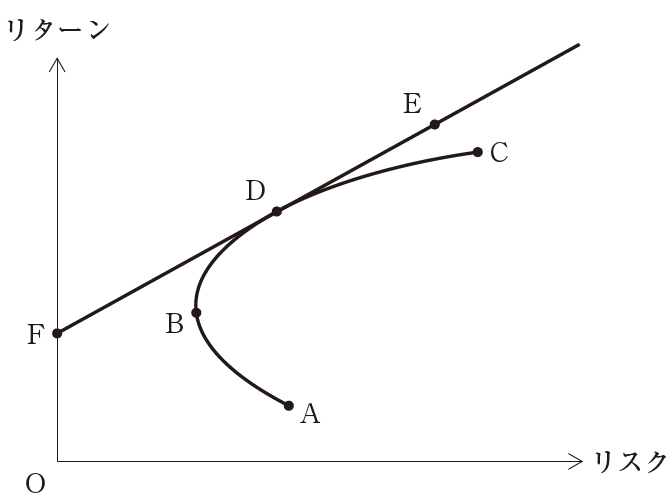

以下の図がすべてのリスク資産と無リスク資産の投資機会集合を示しているとき、下記の問いに答えよ。

ア 均衡状態においては、すべての投資家が所有する危険資産と無リスク資産の比率は同じである。

イ 資金の借り入れが、無リスク資産利子率において無制限に可能である場合、投資家はD-E間を選択せず、F-D間から各自のリスク回避度に応じてポートフォリオを選択する。

ウ すべてのリスク回避的な投資家は無リスク資産のみに投資する。

エ 点Dを選択する投資家も存在する。

安全資産ありのポートフォリオに関する簡単なセツメイ

ここでも、簡単にセットアップを確認します。まず、曲線ABCすべてのリスク資産からなるポートフォリオの投資機会集合です(つまり、2つに限りません)。点Fは、安全資産(無リスク資産)を意味します。

二つほど、用語を定義します。まず、点Fから曲線ABCに引いた接線FEを資本市場線(Capital Market Line、CML)と呼び、それらの接点Dを市場ポートフォリオと呼びます(定義なので丸暗記してください!)。

先ほど、安全資産がない場合の有効フロンティアは上図でいうところの双曲線BCであることを学びましたが、安全資産がある場合は全く事情が変わります。以下の事実だけを正確に押さえてください。

- すべての投資家(リスク回避的投資家を想定)は資本市場線上のポートフォリオを選択する。

- つまり、投資家の効用に左右される部分は市場ポートフォリオと安全資産への投資比率だけで決定される。

- リスク資産100%、安全資産0%としたい(アグレッシブな)投資家は点Dを選択(有効フロンティアBC上で唯一ここだけを選択することになるので注意!)。

- リスク資産0%、安全資産100%としたい(チキンな)投資家は点Fを選択。

- リスク資産w%、安全資産(100-w)%としたい(ごくごく普通の)投資家は線分DF上の点を選択。

- リスク資産(100+w)%、安全資産(-w)%としたい(クレイジーな)投資家は線分DE上の点を選択(借金して株を買う行為に相当)。

これでこの手の問題は全て解けるはずです!

問題に戻りましょう。

ア 均衡状態においては、すべての投資家が所有する危険資産と無リスク資産の比率は同じである。

→ 均衡状態というワードは無視します。「すべての投資家が所有する危険資産と無リスク資産の比率は同じ」ではありません。なぜなら、投資家はリスク回避度に応じて資本市場線上でポートフォリオを選択するからです。選択肢が、「均衡状態においては、すべての投資家が所有する危険資産の比率は同じである」であれば正解です(上述のアグレッシブな投資家に相当)。

イ 資金の借り入れが、無リスク資産利子率において無制限に可能である場合、投資家はD-E間を選択せず、F-D間から各自のリスク回避度に応じてポートフォリオを選択する。

→ これは、D-EとF-Dが逆ですね。上述のクレイジーな投資家はD-E間からポートフォリオを選択します。

ウ すべてのリスク回避的な投資家は無リスク資産のみに投資する。

→ これは大ウソ。投資家はリスク回避度に応じて資本市場線上でポートフォリオを選択します。無リスク資産のみに投資するのは上述のチキンな投資家のみです。

エ 点Dを選択する投資家も存在する。

→ まあ、存在するでしょうね。上述のアグレッシブな投資家です。したがって、答えはエです。

ふう、めっちゃ疲れましたね…残すはCAPMだけなので、あと少しだけお付き合いください!

CAPM(資本資産評価モデル)

問題を解くだけなら、おそらく今回の中では一番簡単です!今回は先に解説を行ったうえで、問題を2問解いてもらおうとおもいます。

診断士試験においては、「CAPMとは、市場ポートフォリオから、個別銘柄の期待収益率を求めるモデルである」程度に理解しておけば十分です。

$$個別証券iの期待収益率 – 安全資産利回り = 個別証券iのβ × (市場ポートフォリオの期待収益率 – 安全資産利回り)$$

リスクプレミアムという言葉を使って、少し書き換えられた表現もよく使われます。因みに、「〇のリスクプレミアム=〇の期待収益率-安全資産利回り」です。要は、リスクがない安全資産の収益率と比べて、追加的にリスクを取ったことでどの程度リターンが向上するかということを意味しています。

$$個別証券iのリスクプレミアム = 個別証券iのβ × 市場ポートフォリオのリスクプレミアム$$

CAPMをグラフで表したものを証券市場線(Security Market Line、SML)と呼びます。ここは、先ほど学習した資本市場線とよく引っ掛けて出題されますので要注意!!

さて、問題を2問ほど解きましょう。

平成27年 第18問

資本資産評価モデル(CAPM)に関する記述として最も適切なものはどれか。

ア βが0以上1未満である証券の期待収益率は、無リスク資産の利子率よりも低い。

イ βがゼロである証券の期待収益率はゼロである。

ウ 均衡状態においては、すべての投資家が、危険資産として市場ポートフォリオを所有する。

エ 市場ポートフォリオの期待収益率は、市場リスクプレミアムと呼ばれる。

やや紛らわしいですが、落ち着いてさばきましょう。

ア βが0以上1未満である証券の期待収益率は、無リスク資産の利子率よりも低い。

→ 言い換えると、βが0以上1未満である証券のリスクプレミアムはマイナスであるといえます(落ち着いて考えてみて)。

CAPM:証券のリスクプレミアム=証券のβ×市場リスクプレミアム

の式で市場リスクプレミアムは一般に正なので、βが0以上1未満のとき、証券のリスクプレミアムは非負。よって誤。

イ βがゼロである証券の期待収益率はゼロである。

→ CAPM:証券のリスクプレミアム=証券のβ×市場リスクプレミアム

の式でβにゼロを代入すると、証券のリスクプレミアムはゼロ。ただし、証券の期待収益率は安全資産利回りと等しくな

るが、一般にゼロにはならない。よって誤。

ウ 均衡状態においては、すべての投資家が、危険資産として市場ポートフォリオを所有する。

→ CAPMとは関係ないけど、確かにさっき学習したので正。

エ 市場ポートフォリオの期待収益率は、市場リスクプレミアムと呼ばれる。

→ 市場リスクプレミアムは、市場ポートフォリオから安全資産利回りを引いたもの。よって誤。

平成28年 第12問

資本資産評価モデル(CAPM)に関する下記の設問に答えよ。

(設問1)

資本資産評価モデルを前提とした場合の記述として、最も適切なものはどれか。

ア β=-1である資産を安全資産と呼ぶ。

イ β= 1であるリスク資産の期待収益率は、市場ポートフォリオの期待収益率と同じである。

ウ β= 2であるリスク資産の予想収益率の分散は、β= 1であるリスク資産の予想収益率の分散の2倍である。

エ 市場ポートフォリオのリターンが正のとき、β= 0.5であるリスク資産の価格が下落することはない。

(設問2)

資本資産評価モデルを前提とした場合、以下の資料に基づく株式の期待収益率として最も適切なものを、下記の解答群から選べ。

【資料】

市場ポートフォリオの期待収益率:8 %

無リスク資産の期待収益率:3 %

β:1.4

実効税率:40%

ア 4.4%

イ 7%

ウ 10%

エ 11.2%

さっきの問題よりだいぶ簡単です。よくわからん選択肢は選ばないこと!

(設問1)

ア β=-1である資産を安全資産と呼ぶ。

→ 先ほどの問題で、β= 0 のとき、個別証券の期待収益率が安全資産利回りと一致することを確認している。よって誤。

イ β= 1であるリスク資産の期待収益率は、市場ポートフォリオの期待収益率と同じである。

→ CAPMの公式にぶち込めば自明。よって正。

ウ β= 2であるリスク資産の予想収益率の分散は、β= 1であるリスク資産の予想収益率の分散の2倍である。

→ よくわからんけど、イが明らかに正解なので誤。

エ 市場ポートフォリオのリターンが正のとき、β= 0.5であるリスク資産の価格が下落することはない。

→ β= 0 の場合を除いて、個別証券の期待収益率は市場の影響を受ける。よって誤。

(設問2)

落ち着いて公式にぶち込めば終了。

株式の期待収益率 = 1.4×(8% – 3%) + 3% = 10% よってウが正解。

財務・会計 ファイナンス徹底攻略 その3まとめ

- 「安全資産なし」と「安全資産あり」の違いがわかる大人になる

- 上記のポートフォリオの問題とCAPMをごっちゃにしない

- 特に、「資本市場線」と「証券市場線」の違いは絶対に頭に叩き込む

ここはホントによく出るので、何度もこの記事を読み直してください。ここで扱っていない過去問についても、この記事の解き方で大丈夫だと思います!(が、無理なヤツがあったら、加筆するのでtwitter経由でご連絡ください)

これからもどうぞよろしくお願いします!